人民币汇率大幅下挫的背后

2014-02-27 16:36:37

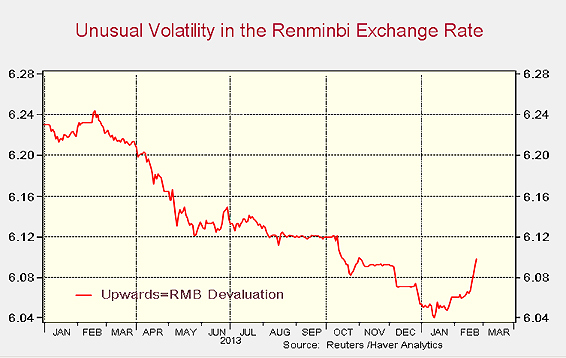

最近几日,人民币汇率出现大幅下挫。尽管人民币兑美元即期汇率仅仅下跌了约1.3%,但根据这种有管理的汇率制度标准,这种波动实际上是很剧烈的。另外,这一走势与过去3年人民币汇率的走强趋势相反。

这给那些做多人民币进行“套利”交易的投资者带来了一些痛楚,同时外汇市场上出现了大量有关中国政府下一步动作的辩论。中国不会以透明的、让外部人士可以理解的方式解释其内部或外部货币政策,因此外界很容易误读其真实意图。关键问题是,中国政府是否正在改变其强势货币的承诺,如果是的话,原因何在?

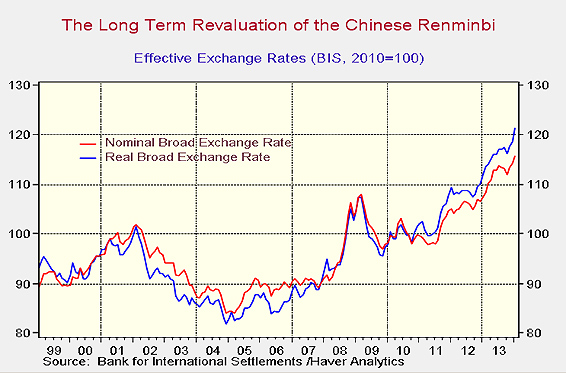

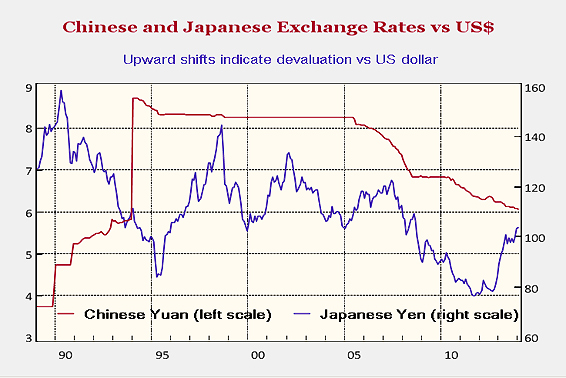

人民币实际汇率上涨一直是最近几年帮助全球经济实现再平衡的因素之一,这促使美国对中国的贸易逆差缩窄,同时让其他新兴经济体在没有感到过于痛苦的情况下吸收日元贬值的影响。自2005年以来,人民币已累积升值逾40%。

这还帮助中国拉低通胀和扩大消费,扩大消费是中国国内经济转型的一个重要条件。这减少了中美之间出现严重政策对抗的危险,美国基本上不再抱怨中国“操纵”人民币汇率。总的来说,这是最近全球经济中方向明显正确的进展之一。

对于人民币即期汇率自1月中旬以来突然下挫的良性解读是,这些都是中国计划未来几年将更重要的市场力量引入其经济体系的一部分。这将包括让人民币汇率在更大程度上由市场决定——中国政府已表示,将尽快将人民币汇率的每日交易区间由中间价上下1%扩大至上下2%。

在最近下跌之前,美元兑人民币即期汇率一直徘徊在区间下限附近,一些投资者相信,做多人民币属于一种安全、低交易量的交易。因此,资金流入增加,这迫使中国央行(PBoC)在2013年动用5000亿美元对市场进行干预(这是一种量化宽松举措,规模与美联储(Fed)去年第三轮量化宽松(QE3)计划相仿。)

扩大人民币汇率浮动区间可能会导致更多资金流入,同时促使人民币实际汇率更快上涨。为打破人民币汇率单边升值预期,中国央行可能已决定迅速暂时挤压套利交易者的资金空间。

一个不那么良性的解读是,中国央行决定暂时打破人民币实际汇率的升值趋势。这是中国央行在2008年至2010年期间使用所有可用工具推动国内生产总值(GDP)增长时的做法。2008年至2010年是自2005年以来人民币名义汇率唯一长期保持稳定的时期。这种解读看似可能的理由是,自今年初以来中国汇率政策出现明显转向,同时接受央行指导的银行间利率远低于2013年下半年时的水平。

如果中国当局因为担心挤压信贷泡沫会影响GDP增长和金融稳定,从而决定暂时放松紧缩的货币政策,那么允许汇率与国内利率一起下跌是明智的。

但这将会表明,中国当局对今年1月纾困中国工商银行(ICBC)销售的某款知名信托产品视而不见。它还会表明,影子银行体系的去杠杆化过程不会按照计划进行。评级机构担心,中国正鼓励金融体系出现越来越多的道德风险,从而使得后者更难完全退出泡沫,届时这种担忧看起来将是合理的。

一个梦魇般的解读是(这种解读似乎非常有可能),中国决定推动人民币汇率大幅贬值,有意增加其在全球出口市场上的份额。1994年,中国让人民币官方汇率贬值,便达成了这样的目的。当时人民币汇率贬值引起新兴市场动荡,再加上日元下跌,最终导致了1997年的亚洲金融危机。

如果中国经济硬着陆,中国可能更乐意让人民币大幅贬值,这显然意味着对其他亚洲国家和全世界的重大冲击。但中国经济迄今并未硬着陆。今年官方设定的GDP增长目标是7.5%左右(不过,将于3月5日开幕的全国人大会议可能会稍微调低这一目标)。中国也不愿承担人民币大幅贬值带来的通胀后果。

因此现在完全可以忽视这种梦魇式的情景。但还是有许多问题仍未得到解答。就我看来,中国已因为担忧金融稳定而暂时放松了货币紧缩政策,但迄今仍未扭转其中期汇率战略。